港交所又将迎来新的优质投资标的。

6月20日,优趣汇在港交所披露了通过上市聆讯后的招股书。如无意外,优趣汇将于2021年7月挂牌港股。

据招股书显示,成立于2010年的优趣汇是中国领先的品牌电子商务零售及批发解决方案提供商,主营范围为日系快消品牌提供一体化、全渠道、高增值电商运营综合服务。

在国内,得益于电子商务的发展成熟,市场规模不断扩大,这给予了上下游的关联的服务公司以及垂直细分赛道的品牌以极大的成长红利。

过去10年来,随着线上美妆的发展,一大批化妆品电商代运营商通过代理、分销或者为品牌提供店铺运营推广服务的模式,迅速壮大。优趣汇就是其中的典型。

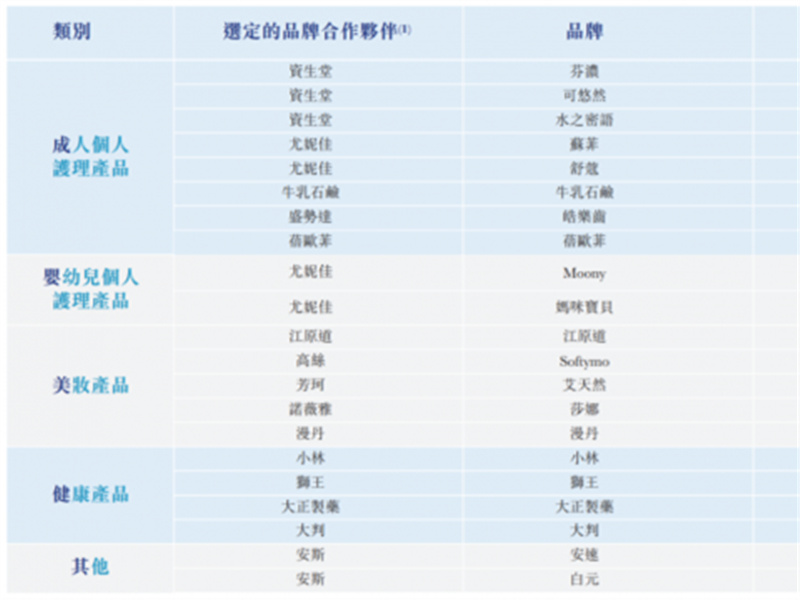

数据显示,优趣汇已为28个品牌合作伙伴及66个品牌提供电子商务解决方案,其中58个品牌来自日本。合作品牌包括尤妮佳、资生堂、高丝、盛势达、狮王及小林等及旗下品牌。

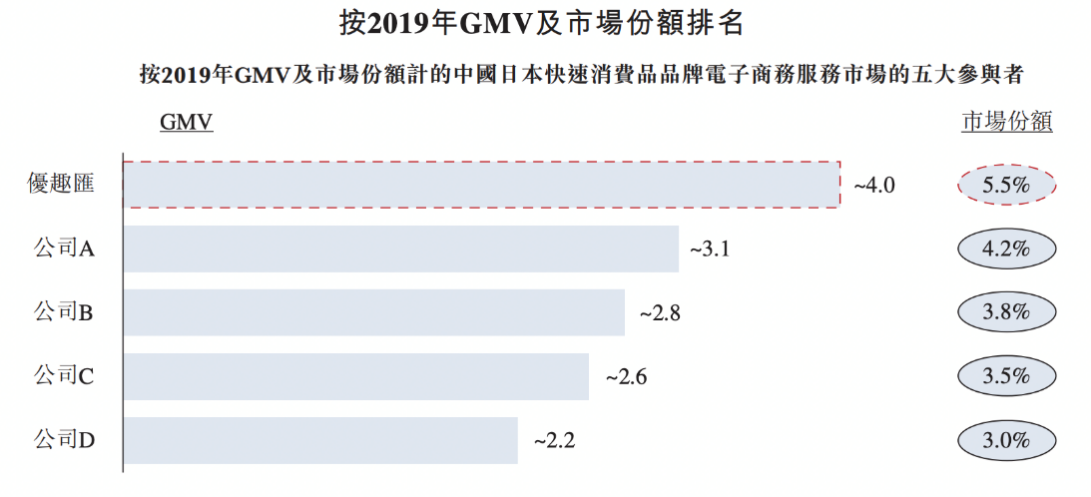

灼识咨询报告称,以2019年通过电子商务渠道在中国出售的日本品牌快速消费品GMV计,优趣汇是中国排名第一的品牌电子商务解决方案提供商,市场份额为5.5%,也是国内规模最大的日本品牌代运营公司之一。

随着优趣汇的上市之门被叩开,它会成为搅动港股品牌电商市场的一匹黑马吗?

业务营收稳定增长,跨境电商的增长红利还有待释放

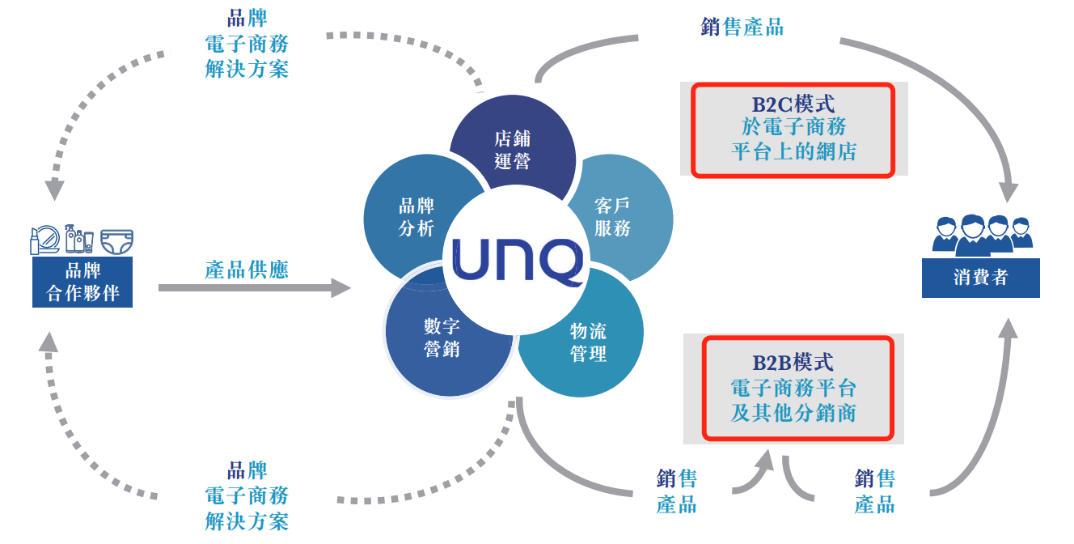

根据招股书,优趣汇有自建店铺销售产品(B2C模式)以及向电商平台供货或分销(B2B模式)两种模式。此外,优趣汇也向品牌合作伙伴提供解决方案并收取服务费,称之为服务费盈利模式。

简言之,优趣汇一头负责为品牌提供运营方案、市场分析,一头为消费者提供服务和购买渠道,承担链接品牌与消费者的中间桥梁作用。

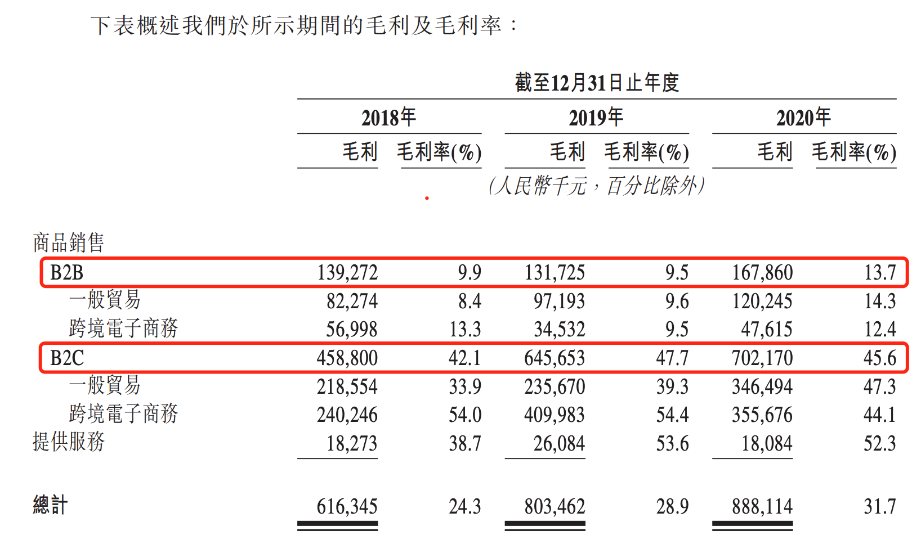

从营收来看,按招股书所示,优趣汇于2020年录得营收28亿元,按照模式来划分,它占比最高的为B2B和B2C模式,B2B收入占比43.9%,服务费收入占比1.2%; B2C收入占比从2018年的43%提升至2020年的55%。。

如果按照跨境电商业务、一般贸易业务与服务费业务来划分,该三种模式实现收入占比分别为42.7%、56.1%、1.2%。

在优趣汇的营收结构中,B2C与跨境电商业务增长迅速,而B2C相比B2B毛利更高,跨境电商业务比一般贸易毛利高,整体业务营收呈现稳定增长态势。

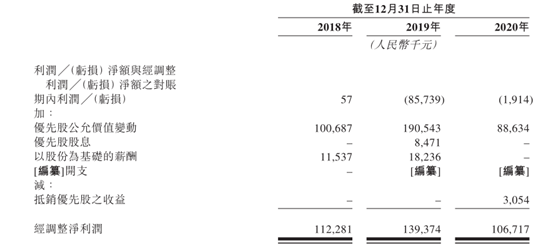

不过受投资者关注的一点是,优趣汇在2019 年~2020年分别亏损 8570 万元、191.4 万元。亏损同比收窄,据招股书显示,亏损主要来自优先股公允价值变动的影响。

业内知道,优先股公允价值变动是一种会计处理方式。也就说,一些公司在高速成长中,通过发行可转换优先股进行融资发展,随着公司成长,估值也不断上涨,这些优先股出现了“账面增值”。而国际财务报告会计准则中,要求将这种优先股的“账面增值”计为亏损。

显然,这种账面“亏损”某种程度上是公司高成长性、估值快速增长的一种侧面反映,估值增长越快,优先股权益增长越多,“账面亏损”也越多,读懂了这一层就会知道,“亏损”假象背后,公司实际上处于增长快车道。

比如若不考虑优先股公允价值变动的影响,经调整后三年净利润分别将达到1.12亿元、1.39亿元和1.07亿元。

而从其业务基本面与行业红利趋势也能透视它的未来增长前景。

从它的营收结构来看,毛利率更高、增长更快的跨境电商业务的增长空间还非常大,未来还将迎来新的增长红利期。

一方面,对于大部分电商代运营商来说,需要通过获得大品牌的资源来构建护城河,但随着消费升级以及个性化消费需求彰显,大量优质中小品牌、美妆快消品也在快速崛起,它们正在成为市场争夺的新品类。

而在全球疫情的市场环境下,跨境贸易成为持续性风口。艾媒报告指出, 2020年中国进口跨境电商市场交易规模达3.07万亿,在2021年有望达到3.55万亿。随着中国经济复苏,国内消费升级、国内大循环成效显著,交易规模将再次提升。

对国外中小品牌来说,跨境电商是一种进入中国市场便捷的渠道,在当前,优趣汇也专门成立了MCN机构—栗豚传媒去迎合消费者定制化、个性化需求的变化,同时引进一些个性化、小而美的品牌以满足中国消费者的差异化产品需求。

作为2015年首批布局跨境产业的企业,优趣汇跨境电商业务占比已经高达42.7%,跨境电子商务在天猫国际经营店铺数量由12间迅速增加至26间。

当前,优趣汇不仅是首批在天猫国际跨境电商运营服务商、首批布局保税区仓库的电商运营服务提供商,亦是首批负责Moony和小林品牌天猫国际CIP (进口集采)创新项目的运营服务商,还是2020年下半年天猫星级运营五星服务商,2020年度同城零售供应链潜力供应商等。在日本、香港都有布局跨境供应链资源。

在消费升级、双循环新发展格局等大背景下,政策层面也在进一步支持跨境电商的发展,市场正不断被放大,当前优趣汇在毛利更高的B2C业务与跨境电商业务占比均在增长,布局优势在夯实,抗风险能力也在不断强化。在新一轮红利期,优趣汇的跨境电商业务增长潜力还有待释放。

全渠道运营分散风险,品牌孵化能力强化

品牌电子商务服务提供商承担链接品牌与消费者的中间桥梁的角色,品牌孵化与渠道运营能力是一项重要竞争力。而优趣汇在这方面的能力也在变得成熟。

从营销模式来看,它从一开始就建立了数据驱动型数字营销模式,通过高效且精准地识别及预测消费者需求及偏好,为品牌合作伙伴制定具备洞察力的电子商务解决方案。数据显示,优趣汇于2020年9月成为阿里的品牌数据银行认证服务商,截至2020年12月31日,优趣汇已经在阿里巴巴的平台即服务(PaaS)市场开发逾1,300个人群模版,有效识别潜在客户群体,大幅提高了客户的复购率和交叉购买率,孵化了江原道、艾天然、蓓欧菲等一众品牌。江原道复购率从2018年的10.57%增加至2020年的28.74%的高速增长。

此外是渠道运营层面。招股书显示,天猫、京东、考拉、拼多多、小红书为优趣汇5大主要合作平台,截至报告期,优趣汇已与9个电商平台达成B2B合作,并在上述5大平台之外增加了5家自营店铺。

在线上流量来源多元化的今天,优趣汇形成了从主流电商、社交电商再到内容平台的全渠道格局。这种布局一方面可以分散风险,保证更全面的流量来源,增加与多元化消费群体接触的机会;另一方面,保持对商业市场趋势与变化的敏锐嗅觉,应对消费者新趋势;其三,也能强化品牌孵化能力。

而随着直播走红,电商代运营市场直播大战早已打响,直播成为品牌孵化的新方式。在这方面,优趣汇也在发力,截至2020年12月31日,优趣汇建立一支有27位主播的直播服务团队,同时还投入建设了一个大型直播基地,为其合作品牌提供品牌推广、平台促销、新产品推介等服务。

从今年618来看,与优趣汇合作的一众品牌在各大平台榜单遍地开花。比如资生堂在一众考拉海购、京东国际均登上热卖榜单,在天猫发布的个护女性护理品牌销售排行榜中,其合作品牌苏菲登上TOP2,小林制药荣获空气治理排行榜销量金额TOP2。优趣汇孵化的高潜品牌艾天然在天猫国际一举登上“舰长品牌”榜单,品牌同比销售增速超110%。

从中或能看出,品牌多渠道运营能力与品牌孵化能力,或是优趣汇能够拿下大量品牌大客户,驱动市场增长的一大内驱力。

深耕日本市场与扩张品牌与地域并存,市场规模与盈利增长可期

此外,优趣汇在总结行业竞争时所提到的四大能力,首屈一指的就是与品牌合作方订立稳定长期合作的能力。

简单来说,当下优趣汇扎根日本本土的供应链掌握了大量头部日系美妆品牌,带来了稳定的盈利根基,目前,优趣汇其合作的66个品牌中有58个来自日本,其中40个品牌合作超过3年。

掌控日本大量头部品牌的资源优势给优趣汇未来的市场与品牌扩展打下了市场供应链的基础,这种品牌关系网也方便了优趣汇扩展日本的其他新品牌,为它在日后应对消费需求的变化掌控了主导权。

消费者需求也从化妆品向医药类、健康食品转移。为此,继个护、美妆、母婴三大品类之后,优趣汇开始将健康产品作为新的重点品类,并且已与大正制药、小林制药等日本头部医药和健康食品企业达成合作。

据灼识咨询数据显示,日本快消品品牌电商服务市场规模预计2019-2024年间的年复合增长率为8.7%。即未来几年,日本快消品品牌电商增长潜力仍在,而通过丰富的日系品牌资源与关系网络的积累,这为它在未来几年的增长打好了基础,为新增品牌和业务赢得更多主动权。

此外,它还在扩展其他国家品牌与品类,由最初的日本拓展至冰岛、泰国等8个国家;由最初的美妆、母婴、个护拓展到健康OTC。

也就是说,它的战略正在将深耕日本市场与扩张其他国家品牌与地域结合起来,一方面是多元化地域结构的布局分散了市场风险,一方面是其深耕日本市场跑通的模式复制到其他国家品牌,有望带动的市场规模、增量空间与盈利前景还很大。

上市后成长空间几何?

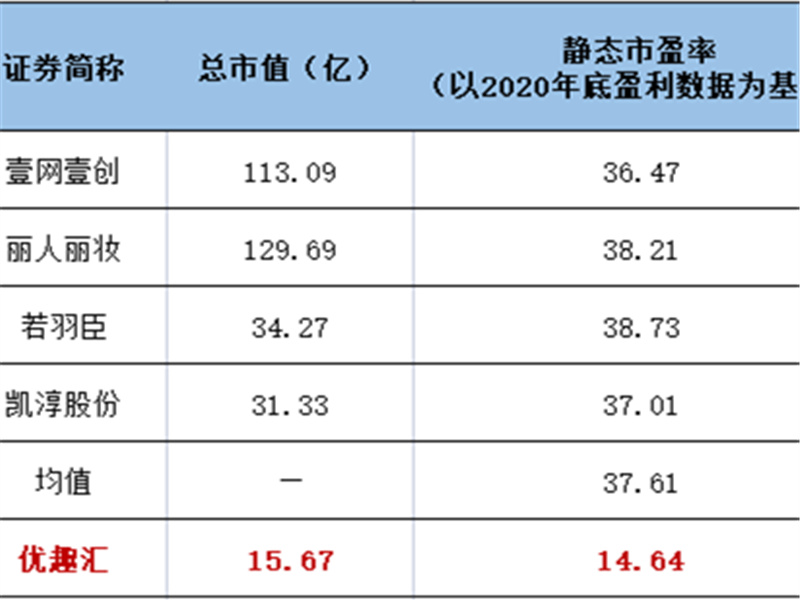

目前来看,作为快消品牌电商运营服务赛道的领先企业,优趣汇在细分赛道的龙头优势在放大。

从上市后的成长来看,它有望通过上市,在资本的支持下,带动行业的马太效应。

日本快消品品牌线上销售尤其是中国线上销售的市场非常广阔,日本也是跨境进口在线零售市场前五大原产国中年增长率最高的国家。随着消费升级的推动,日本消费品与医药、健康类食品等新品类在中国市场还有增长潜力,对于优趣汇来说,在主营业务上有足够的想象空间。

优趣汇毛利更高的B2C业务与跨境电商业务占比均在增长,并积极扩展日本之外的品牌市场。我们从优趣汇此次上市拟募集资金的用途可以看到——约54.4%用于投资社交媒体营销及广告、发展自主品牌、丰富品牌组合及加强供应链管理,约15.7%将投入丰富健康产品品牌及种类等。

其战略目标非常明确——即从深耕品牌组合到品类的扩张,不断强化供应链管理的优势,品牌与品类丰富度建立起来,依赖已经跑通的模式,增量空间与规模空间将再度被打开。

而在互联网与消费品市场行业,资本向来青睐头部,会给予头部服务商更多资源,在资本与平台端支持下,电商代运营行业马太效应显著,行业集中度将加速提升。

而优趣汇当前在日本快消品市场、跨境电商、B2C电商、数字营销等层面的壁垒与规模优势正在形成,可能将坐享未来品牌电商服务行业持续发展的红利。而作为当前的龙头型服务商,未来在资本支持下,有望加固它在供应链、渠道、流量方面的优势。

伴随着业绩的持续释放与行业规模的扩大,占据赛道优势与行业市场领先优势的优趣汇未来的估值或存在较大提升空间,可以说它将目前港股市场品牌电商赛道不可多得的优质投资标的,它是否会成为港股下一个资本宠儿,未来成长性几何?让我们拭目以待吧。。

转载自王新喜